Procentuální sazby hypoték už sice nelámou rekordy, ale stále se drží níž než jarní mrazíky. Pořídit si vlastní byt tak vypadá jako terno, ale může to být chyba. Než se rozhodnete, jestli jít do vlastního, plánujte.

Je lepší bydlet ve vlastním a zároveň jde o investici do budoucna. To jsou nejčastější argumenty pro hypotéku oproti bydlení v pronájmu. Z finančního hlediska ale hypotéka nemusí být vždy jasnou volbou. Nejprve si odpovězte na několik otázek.

Jaký je váš životní styl?

Než se vůbec pustíte do řešení finančních otázek, zhodnoťte, jestli se chcete hypotékou uvázat na jedno místo.

Pokud máte partnera, rodinu a stálou práci, nebo tohle všechno plánujete, hypotéku určitě zvažte. Jestli však nevíte, kde budete za půl roku, koupi bydlení si rozmyslete.

Byt můžete samozřejmě vždy prodat nebo pronajímat, ale trh může poklesnout a nechcete přeci prodávat pod cenou jenom proto, že se stěhujete. Prodej nebo pronájem také mohou být pro někoho zbytečně stresující.

Kde chcete bydlet?

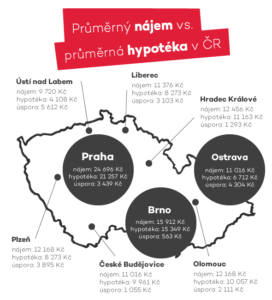

Úspora při koupi bydlení na hypotéku se velmi liší podle toho, kde si bydlení pořizujete.

V průměru nejvíc na hypotéce uspoříte oproti nájmu v Praze, protože nájmy se tam pohybují velmi vysoko. Neplatí však pravidlo, že čím větší město, tím větší úspora. V Brně je například úspora ze všech měst nejnižší.

Nejvyšší úspora je ve městech, kde se ceny bytů pohybují velmi nízko (tradičně třeba Ostrava nebo Ústí nad Labem), ale nájmy tak nízké nejsou. Logicky se tak vyplatí levný byt vlastnit, než jej přeplácet na nájemném.

Například byt v Ústí nad Labem pořídíte průměrně téměř 4 × levněji než v Brně, ale nájemné je tam nižší jen o třetinu.

Klesnou ceny bytů?

V tom, jestli budou ceny bytů klesat nebo dále stoupat (trvale rostou už od roku 2013), nemají jasno ani ekonomové a realitní makléři.

V současnosti jsou ceny na dlouhodobém maximu – průměrná pražská rodina by na průměrný byt šetřila téměř 11 let (za předpokladu, že by neplatila nic jiného), celostátní průměr je potom 6 let.

Faktem, je, že ceny nemůžou stoupat do nekonečna a pokles dřív nebo později přijít musí. Nedá se však přesně odhadnout kdy. Někteří čekají na pokles, jiní kupují, protože se bojí dalšího růstu.

Pokud jste se na základě předchozích bodů rozhodli, že jdete do hypotéky, je čas zhodnotit, jestli ji finančně utáhnete a nevyplatí se vám zůstat v nájmu.

Na papíře je hypotéka výhodnější

Pořídit si hypotéku na bydlení je dlouhodobý závazek a přeplatit výslednou cenu domu můžete i o 60 %.

Určitě se tedy dopředu ujistěte, že tento závazek budete moci splácet – je například dobré mít rezervy, které můžete použít na splácení v případě výpadku příjmů (ztráta zaměstnání, mateřská dovolená atd.).

Počítejte i s tím, že hypotéka nebude váš jediný výdaj na bydlení. Stále budete platit energie, fond oprav a další provozní poplatky, které se dohromady mohou vyšplhat i na více než 5 000 Kč.

Na druhou stranu je velkou výhodou, že splátky hypotéky nepodléhají inflaci a v čase se na rozdíl od nájemného nemění. Reálná hodnota splátky tak ve výsledku klesá.

Teď například splácíte 13 000 měsíčně, což je 40 % vašich příjmů. Protože vám ale poroste plat, za 20 let už to bude třeba jen 20 %.

Nemovitost je dobrou investicí

Po úplném splacení budete mít dům či byt v hodnotě několika milionů ve svém vlastnictví.

Vzhledem k tomu, že nemovitosti si svou cenu udržují, je pravděpodobné, že bude mít minimálně stejnou hodnotu jako při koupi. V případě placení nájmu po stejnou dobu budete na nule.

Může se ale stát, že nemovitost ztratí hodnotu na základě neočekávané události, jako jsou záplavy nebo stavba dálnice. Snažte se vybírat nemovitost, kde je pravděpodobnost takové události co nejnižší.

Při rozhodování, jestli si vzít hypotéku nebo ne, tedy zvažte všechny možné výhody, nevýhody a projděte si detailně svou finanční situaci (i s odhady a plány do budoucna).

Můžeme říct, že hypotéka se finančně vyplatí a vlastní bydlení je dobrou investicí. Uvázat se na 30 let ke splácení však není pro každého. https://www.homecredit.cz/

Autor: Redakce Home Credit, KP